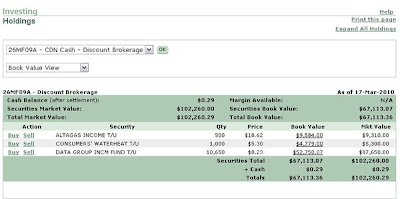

เห็นหลายคนเป็นเจ้าของอสังหาริมทรัพย์กันเยอะ ร่ำรวยกันอู้ ฟู้ เลยมีความคิดลงทุนการกระจายความเสี่ยงด้านอสังหาริมทัพย์กับเขาบ้าง ตางค์ไม่ถึงแต่ใจรัก ครับ ขำ ขำ ทำอะไรตามเขา เมื่อไหร่จะร่ำรวยจริงไหมครับ ทุกวิกฤติมีโอกาส มองให้ออก อะไรที่คนกลัวนั่นแหละ คือโอกาส ถึงจะรวย ใช่ไหมครับ ยกตัวอย่าง หุ้นอสังหาริมทรัพย์ตัวหนึ่ง D.UN ช่วงวิกฤติตกต่ำ ราคาตกลงมาก ปี 2009 ราคาตกลงมา $10 ถ้าเราดูกราฟเป็นแล้วติดตามบ่อย ๆ ซื้อตอนสัญญานซื้อ (EMAs) หรือ MACD ตัดขึ้นโดยมีบันผลมากกว่าธนาคาร เกือบ 10% เก็บไว้ สบายใจดี รับบันผลรายเดือน จากนั้น 2 ปี เกิดอะไรขึ้นครับ ราคาหุ้นเพิ่มขึ้น ราว $30 โอ๊ะ.....โอ......คุณรวยขึ้น 200% ใช่ไหมครับ ภายใน 2 ปีก็ไม่เลวนะ ปีละ 100% แถมได้บันผลทุกเดือน ตัว D เขียว เขียว นี่แหละครับ เขาจ่ายเข้าบัญชีเราทุกเดือน บอกตรงๆ ว่า มากกว่า 10% ต่อปีนะครับ ได้เงินเพิ่มไปอีก 20% อย่างต่ำ เห็นไหมว่า ทุกวิกฤติมีโอกาส เล่นตามกันไม่รวยหรอก มันต้องมองให้ขาดแบบนักลงทุนแบบเน้นคุณค่า (Valued Investor หรือ VI เท่ห์ เท่ห์ นั่นแหละ)

จากข้อมูลภาพรวมของธุรกิจอสังหาริมทรัพย์ในแคนาดา จะดีกว่า อเมริกามากเพราะ ระบบธนาคารที่แคนาดา โคตร เคี่ยว ไม่ปล่อยกู้ หรือ อะไรกันง่ายๆ ถ้าคุณเครดิตไม่พอ จึงรับรองได้ว่า ฟองสบู่ไม่แตกแน่ หรือ วิกฤติต้มยำกุ้ง หรือ แฮมเบอร์เกอร์ อะไรก็แล้วแต่ ยากครับ มีบทเรียนกันแล้ว เขาป้องกันกันเต็มที่ ด้านล่างเป็น ข้อมูลหุ้นอสังหาริมทรัพย์ ยกตัวอย่างมาใช้ชมกัน ที่จริงมีเป็น ร้อย ร้อยตัว ทั่วอเมริกาเหนือ ถ้าซื้อ ผมซื้อที่แคนาดาดีกว่า เพราะ ระบบธนาคารเขาแข็งโป๊กกก

ในการเลือกหุ้นพื้นฐาน สิ่งที่นักลงทุนแบบเน้นคุณค่า ชอบดู คิอ ค่า P/E (Price/Earning per share) หรืออัตราส่วนระหว่างราคาหุ้นและกำไรต่อหุ้น,P/BV (Price/Book Value), Dividend Yield หรือ บันผล นั่นเอง

ในมุมมองผม P/E <15 หรือ ค่า P/E นี้ยิ่งต่ำยิ่งดีครับ เพราะผู้ลงทุนสามารถคืนทุนได้เร็ว หรือ P/BV <1.0 ยิ่งน้อย ยิ่งดีเหมือนลงทุนถูกเจ้าของเสียอีก

ลำดับต่อมา เลือก Dividend Yield > 10% ดูว่า จ่ายบันผลรายเดือนหรือ ไตรมาส ดีกว่า ฝากธนาคารใช่ไหม สุดท้ายดูประวัติราคาย้อนไป 5-10 ปี หน่วยว่า ราคาหุ้นเป็นอย่างไร ตกมาใช่ไหม ตกมาเราก็เก็บไว้ รับบันผลรายเดือนไป รอเวลาหน่อยเดี๋ยวมันก็ขึ้น ได้กำไรกันอีก ง่ายไหมครับ สนใจอ่านศัพท์เพิ่มกันได้ที่นี่

(http://www.thaispeculator.com/fundamental-analysis/pe-pbv-roe-roa.html)

นอกจากนี้ ดูขนาด Market cap ราคาหุ้นเทียบกันกลุ่มในธุรกิจเดียว ถ้ายังต่ำกว่า หุ้นอื่น ๆ หมายความว่า มันมีโอกาสเติบโตใช่ไหมคับ ซื้อก่อนเขาก็รวยก่อนเขาไง คิดง่าย ๆ แค่นี้ รับบันผลไป นอกจากนั้น เราต้องวิเคราะห์หรือเข้าใจการอ่านงบดุล กำไร-ขาดทุน นิดหนึ่ง หรือ Cash Flow ของหุ้นที่เราลงทุนด้วย

หรือกระทั่ง การย้ายตลาดรองไปตลาดหลัก เช่น ตลาด MAI ไป ยัง SET เห็นไหมว่า ราคาหุ้นส่วนมากจะแพงขึ้นนะ เพียงแค่นี้ เราก็ได้ชื่อว่า เป็นเจ้าของอสังหาริมทรัพย์ได้เหมือนกันนะ ส่วนหนึ่งก็ยังดี เพราะ ตางค์เราไม่ถึง มันแพงมาก แต่เราได้บันผล หรือ หุ้นเราเติบโตขึ้นได้กำไรเกนอีกหลาย % ที่เดียว เดี๋ยวเราค่อยไปซื้อเต็มๆ ของเราเอง ตอนนี้ สิงไปกับเขาก่อน ให้เงินเราโต โต โดยที่เราไม่ต้องไปทำงานแลก ส่วนหุ้นอสังหาริมทรัพย์เมืองไทย ไม่ขอเอ่ยชื่อ ที่ผมเห็น บันผลรายปี 5-6% เองนะ ขำ ขำ ในเวลาเท่ากัน ได้เงินบันผล 2 เท่า ส่วนค่าเกน ก็ไม่แน่ว่าใครจะมากกว่ากัน มันเป็นอนาคตใช่ไหม ใครจะไปรู้ล่ะ

ยกตัวอย่าง คนสมัย 10-20 ปีก่อน ซื้อที่ดินถูกมาก หลายปีต่อมา มีมหาลัยมาตั้งใกล้ๆ มีที่ดิน สร้างหอพัก ร่ำรวยกันไปเลย เขามองออก หลักการเดียว เมืองไทยจับจองกันเยอะ ซื้อ ขายได้ ดีสำหรับคนรวยแล้ว คนจน ที่ไหนจะไปทำแบบนั้นได้ ตอนนี้ ยากสส์ แต่มีนะ พวกที่มองและคิดไม่เหมือนใคร นี่แหละ จะร่ำรวย มันอยู่ที่มุมมองชัด ชัด ใช่ไหมครับ ลองคิดกันดู ...Think out of Box...out of Thailand

เขียนไว้เท่านี้ก่อน ไว้ละมาเล่า มุมมองธุรกิจอื่นที่น่าเติบโต ขอตัวไปทำวิจัย ที่เมืองแวนคูเวอร์ ปีใหม่นี้ สัก 2 อาทิตย์ อาจจะได้มุมมองแปลก ๆ มาเล่าสู่กันฟังครับ